Den Durchschnittskosteneffekt nutzen

Du kennst den Durchschnittskosteneffekt – oder auch Cost-Average-Effekt – und bist dir seines möglichen Nutzens bewusst? Dann brauchst du hier nicht weiterzulesen. Bist du dir jedoch nicht ganz im Klaren, was es damit auf sich hat, erfährst du dies in unserem heutigen Beitrag anschaulich erklärt.

Was ist der Durchschnittskosteneffekt?

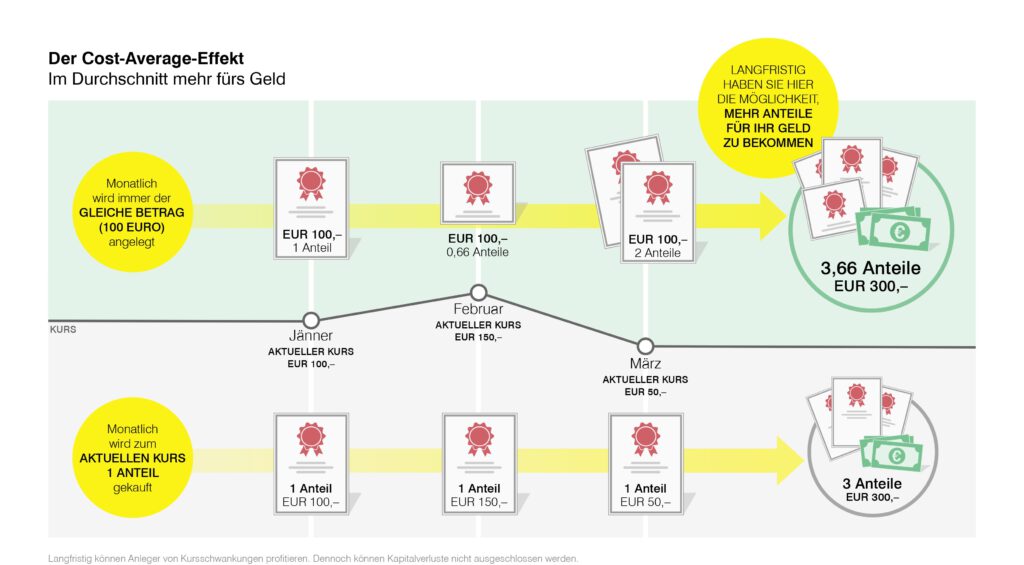

Zum Durchschnittskosteneffekt bzw. Cost-Average-Effekt kommt es bei regelmäßigem Sparen mittels eines Sparplans in gleichbleibenden Beträgen bei Geldanlagen mit schwankenden Kursen.

Das heißt: Bei regelmäßigen gleichbleibenden Veranlagungen in Fonds werden je nach Fondspreis einmal mehr und einmal weniger Anteile gekauft. Aufgrund der gleichbleibenden Zahlungen kaufst du im Zeitverlauf bei niedrigen Börsenkursen mehr Fondsanteile, bei höheren Kursen weniger Anteile. Weil bei niedrigen Kursen mehr Fondsanteile gekauft werden, ergibt das langfristig einen günstigeren durchschnittlichen Kaufkurs, wobei Kapitalverluste allerdings nicht ausgeschlossen werden können.

Anders gesagt bedeutet das auch: Anstatt dich über fallende Börsenkurse zu ärgern, kannst du dich freuen. Denn in solchen Phasen kaufst du zum günstigeren Kurs vermehrt Anteile. Und wenn die Kurse dann wieder steigen, kannst du daran mit mehr Anteilen teilhaben.

Der Durchschnittskosteneffekt anhand eines Beispiels

Während seiner Zeit als Zivildiener hatte Christian so gut wie nie Geld, weder im Börserl noch am Konto. Deshalb hat er sein altes Auto immer mit dem gleichen Betrag, und zwar stets um 30,– Euro betankt. War der Spritpreis an der Zapfsäule höher, erhielt er demnach weniger Liter Benzin, fiel der Benzinpreis, konnte der ein oder andere Liter zusätzlich erworben werden, obwohl der Betrag mit 30,– Euro gleichblieb. Über einen längeren Zeitraum tankte Christian somit zu einem durchschnittlichen Preis. Nicht ausschließlich zum günstigsten, aber auch nicht zum teuersten Benzinpreis.

Diese Story verdeutlicht den Durchschnittskosteneffekt bzw. Cost-Average-Effekt.

Wie kann ich den Durchschnittskosteneffekt nutzen?

Beim Fondssparen, also beim monatliche Ansparen mit auch kleinen Beträgen, ist es nicht anders: Wenn du dich für einen Fondssparer entscheidest, wird eben einmal teurer (also zu einem höheren Börsekurs) und einmal billiger (nach möglichen Kursrückgängen zu niedrigeren Wertpapierkursen) eingekauft. Dadurch ergibt sich auf lange Sicht ein Durchschnittspreis. Wobei du dir trotz allem der Risiken des Fondssparens bewusst sein solltest.

Das Besondere am Fondssparen ist, dass du deinen gewählten Betrag jederzeit verändern kannst, die Sparrate aussetzen oder auch erhöhen kannst. Selbst einmalige Investitionen zusätzlich zu deinem Fondsspar-Dauerauftrag sind möglich. Deine Veranlagung passt somit perfekt zu jeder deiner Lebensphasen!

Einen Fondssparvertrag kannst du ganz einfach über deine Bankberaterin oder deinen Bankberater abschließen, wenn du dich für das passende Produkt entschieden hast. Jetzt brauchst du nur noch die Höhe deines monatlichen Beitrages bestimmen. Bereits ab 50,– Euro im Monat ist Fondssparen möglich.

Welcher Fonds beim Fondssparer?

Folgende Fragen helfen dir, dich für den passenden Fonds in deinem Fondssparer zu entscheiden:

- Ist dir Umweltschutz und Nachhaltigkeit wichtig? Eine Reihe von Nachhaltigkeitsfonds finden sich in unserer Produktpalette.

- Bist du mehr der Risikotyp und für größtmögliche Ertragschancen offen? Oder steht der Kapitalerhalt im Vordergrund und damit mehr Sicherheit? Hier geht es zu dieser Auswahl.

- Möchtest du in spezielle Branchen, die dich auch privat interessieren, veranlagen? Wie zum Beispiel Technologie oder Gesundheit? Hier kann man zwischen den verschiedensten Anlagethemen wählen.

- Möchtest du in eine bestimmte Region investieren? Z. B. Österreich, Europa, oder soll der Fonds global ausgerichtet sein? Diese Auswahl findet sich hier.

Wozu Fondssparen?

Fondssparen ist eine Veranlagungsform, die sich vor allem eignet, langfristige Ziele zu verwirklichen. Sich Wünsche, die in weiterer Ferne liegen, zu erfüllen. Denn wenn du in Fonds investierst, arbeitet dein Geld am Kapitalmarkt. Und die Chance, am Kapitalmarkt höhere Erträge zu erzielen als anderswo, ist gegeben. Dies hat sich über die letzten Jahrzehnte hinweg bewiesen. Allerdings muss gesagt werden, dass die Wertentwicklung der Vergangenheit keine verlässlichen Rückschlüsse auf zukünftige Entwicklungen zulässt.

Auch sollte man bei dieser Art der Geldanlage einen kühlen Kopf bewahren. Veranlagungen am Kapitalmarkt sind Wertschwankungen ausgesetzt und es sind auch Kapitalverluste möglich. Aber genau hier kommt wieder der Fondssparer und dessen Langfristigkeit ins Spiel: Die Wahrscheinlichkeit, dass sich Wertschwankungen glätten, steigt mit der Länge der Veranlagung.

Step-Invest – die besondere Einmalveranlagung

Vor allem wenn du in Zeiten stark schwankender Kapitalmärkte eine einmalige Investition ins Auge fasst, bietet sich eine Aufteilung des zu veranlagenden Betrags auf einen längeren, zeitlich eingegrenzten Zeitraum an. Dabei handelt es sich um den sogenannten Step-Invest. Und nachdem es auch hier unterschiedliche Preise zu den verschiedenen Kaufzeitpunkten geben wird, kommt der Durchschnittskosteneffekte hier ebenso – allerdings in abgeschwächter Form – zum Tragen. Aufschlussreiche Informationen zum Thema Step-Invest erhältst du in unseren Beiträgen Wann ist der beste Kaufzeitpunkt? bzw. Wie dir diese ultimative Formel helfen kann.

Dies ist eine Marketingmitteilung der Raiffeisen Kapitalanlage GmbH, Mooslackengasse 12, 1190 Wien. Stand: April 2022

Veranlagungen in Fonds sind mit höheren Risiken verbunden, bis hin zu Kapitalverlusten. Ein Investmentfonds ist kein Sparbuch und unterliegt nicht der Einlagensicherung.

Die veröffentlichten Prospekte bzw. die Informationen für Anleger gemäß § 21 AIFMG sowie die Kundeninformationsdokumente (Wesentliche Anlegerinformationen) der Fonds der Raiffeisen Kapitalanlage-Gesellschaft m.b.H. stehen unter www.rcm.at unter der Rubrik „Kurse & Dokumente“ in deutscher Sprache (bei manchen Fonds die Kundeninformationsdokumente zusätzlich auch in englischer Sprache) bzw. im Fall des Vertriebs von Anteilen im Ausland unter www.rcm-international.com unter der Rubrik „Prices & Documents“ in englischer (gegebenenfalls in

deutscher) Sprache bzw. in Ihrer Landessprache zur Verfügung. Eine Zusammenfassung der Anlegerrechte steht in deutscher und englischer Sprache unter folgendem Link: https://www.rcm.at/corporategovernance zur Verfügung. Beachten Sie, dass die Raiffeisen Kapitalanlage-Gesellschaft m.b.H. die Vorkehrungen für den Vertrieb der Fondsanteilscheine außerhalb des Fondsdomizillandes Österreich aufheben kann.

Raiffeisen Capital Management steht für Raiffeisen Kapitalanlage GmbH oder kurz Raiffeisen KAG

Bildquelle: shutterstock