Der perfekte Zeitpunkt – Timing am Kapitalmarkt

Kürzlich saß ich mit zwei Freundinnen bei einem Kaffee und wir landeten beim Thema „Sale“. Beide erzählten über ihre Schnäppchenkäufe. Mein Beitrag dazu: „Ich bekommen gar nicht mit, wann Sale ist.“ Für viele selbstverständlich, zu dieser Zeit zuzuschlagen – bei mir selten der Fall. Ich habe nicht im Blick, wann Abverkauf ist. Ich kaufe Kleidungsstücke dann, wenn sie gebraucht werden. Und mit dieser „Taktik“ fahre ich einmal günstiger und einmal teurer, je nachdem zu welchem Zeitpunkt ich kaufe. Was hat das nun mit Fonds zu tun? Wir verraten es dir.

Täglicher Informationsaustausch in der Raiffeisen KAG

9 Uhr – zu dieser Zeit findet in der Raiffeisen KAG täglich das sogenannte „Morning Meeting“ statt. Ein Zusammentreffen aller Fondsmanagerinnen und Fondsmanager sowie interessierten Mitarbeiter:innen. Es ist immer sehr informativ, den Ausführungen unserer Fondsmanager:innen zu folgen. Auch, wenn das Managen der Fonds nicht nicht zu der eigenen Aufgabe gehört. Denn die Erläuterungen sind in vielen Fällen auch für den „normalen Hausgebrauch“ eine lehrreiche Informationsquelle.

Wie wird die weitere Entwicklung an den Märkten eingeschätzt?

Natürlich wird in diesem Meeting auch regelmäßig die Frage gestellt, wie sich die Märkte denn weiterentwickeln. Je nachdem in welcher Marktphase wir uns gerade befinden lauten die Fragen:

Wie lange können wir uns noch an dieser Aufwärtsrallye erfreuen? Muss man in den nächsten Wochen und Monaten noch mit weiteren Kurs-Einbrüchen rechnen? Sind die Unternehmen unter- oder überbewertet?

Und die Antworten darauf? Die fallen sehr unterschiedlich aus. Somit: Selbst unsere Kolleg:innen im Fondsmanagement, die sich tagtäglich intensiv mit dieser Materie auseinandersetzen, wissen nicht, wie sich die Kapitalmärkte entwickeln werden. Selbstverständlich haben sie eine fundierte Meinung dazu und richten ihre Veranlagungen danach aus. Dennoch gilt:

Wohin sich die Märkte (kurzfristig) bewegen, wissen weder unsere Fondsmanager:innen noch sonst jemand. Und das ist der Grund warum es das perfekte Timing nicht gibt.

Timing beim Investieren?

Größtmöglichen Ertrag zu erzielen. Das ist Ziel unserer Fondsmanager:innen. Und wie machen sie das? Wir wechseln dazu in deine Perspektive:

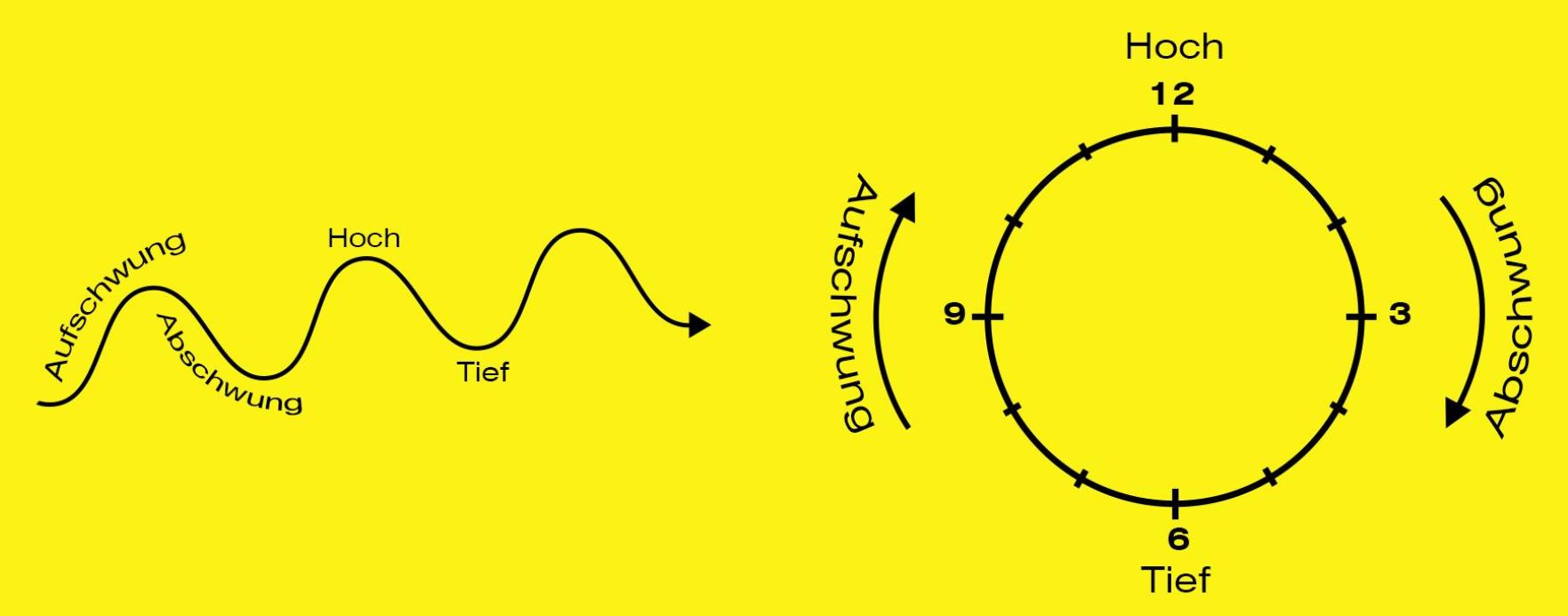

Stelle dir vor, du möchtest z. B. Wertpapiere zum bestmöglichen Zeitpunkt kaufen und später wieder verkaufen. Mit dem Ziel, durch perfektes Timing größtmöglichen Ertrag zu erzielen. Aus den Medien weißt du, die Preise für Wertpapiere nehmen einmal ab, dann steigen sie wieder. Stellt man diesen Kursverlauf bildlich dar, wäre dies klassischerweise eine Wellenbewegung. Eine andere Darstellungsform ist ein Kreis bzw. eine Uhr – auch hier geht es einmal hinunter und dann wieder hinauf usw. Steht der Zeiger auf 12 Uhr, ist der Preis am höchsten, um 6 Uhr am niedrigsten.

Schematische Darstellung Kursverlauf

Timing in der Theorie

Für das perfekte Timing bei einem Investment musst du zwei Fragen beantworten:

- Zu welchem Zeitpunkt, zu welcher Uhrzeit wäre es sinnvoll, ein Investment zu tätigen?

Die meisten sehen diesen Zeitpunkt wahrscheinlich bei 6 Uhr, beim Tiefpunkt. - Und zu welchem späteren Zeitpunkt, würde ein Verkauf den höchstmöglichen Ertrag einbringen?

12 Uhr, wäre hierfür ideal, dem höchsten Kurs.

Das klingt recht logisch. Die Tücke ist eben nur, dass man nicht weiß, ob die gewählten Zeitpunkte wirklich der Tiefst- bzw. Höchstpunkt sind.

Gibt es das perfekte Timing in der Wertpapierveranlagung?

Den richtigen Zeitpunkt finden, das muss jeder für sich selbst. Die Frage “Wie spät ist es gerade an den Kapitalmärkten?”, kann dir eine Hilfestellung sein. Ob du damit allerdings richtig liegst, stellt sich erst im Nachhinein heraus.

Um die Thematik rund um das richtige Timing zu erleichtern, gibt es zwei Alternativen:

Fonds-Step-Invest bzw. Fondssparen

Ist ein Investment zu einem einzelnen Zeitpunkt die einzige Möglichkeit? Nein! Planst du einen höheren Geldbetrag zu investieren, gibt es bei Raiffeisen den sogenannten Fonds-Step-Invest. Dies bedeutet, dein Kapital wird – in Teilbeträgen über eine bestimmte Laufzeit (z. B. 12, 18 oder 24 Monate) verteilt – veranlagt. Unser Beitrag Wann ist der beste Kaufzeitpunkt liefert hierzu hilfreiche Informationen.

Ist für dich regelmäßiges Ansparen in Wertpapierfonds – bereits mit kleineren Beträgen (ab EUR 50,–) – interessant? Dann kann Fondssparen eine geeignete Lösung für dich sein. Mittels Dauerauftrag werden zu den vereinbarten, meist monatlichen, Terminen um einen (änderbaren) Betrag Fondsanteile gekauft. Details zu dieser Form der Geldanlage kannst du in Mit Fondssparen Wünsche verwirklichen? nachlesen.

Es liegt an dir, ob du eher der Kategorie „Sale“ oder „Ich kaufe immer wieder“ angehörst. Eines zum Thema „richtiger Zeitpunkt“ verraten wir dir auf jeden Fall noch: Setze dich jetzt mit dem Thema Geldanlage auseinander, verschiebe es nicht auf morgen oder übermorgen. Und wenn das Thema Fonds relevant ist, dann schaue doch auf unserem FondsFinder vorbei.

Dies ist eine Marketingmitteilung der Raiffeisen Kapitalanlage GmbH, Mooslackengasse 12, 1190 Wien. Erstelldatum: Juni 2020, aktualisiert im Juli 2022

*Aufgrund der Lesbarkeit wird im folgenden Text auf das Gendern verzichtet. Sämtliche personenbezogene Bezeichnungen sind geschlechtsneutral zu verstehen.

Ein Investmentfonds ist kein Sparbuch und unterliegt nicht der Einlagensicherung. Veranlagungen in Fonds sind mit höheren Risiken verbunden, bis hin zu Kapitalverlusten.

Raiffeisen Capital Management steht für Raiffeisen Kapitalanlage GmbH oder kurz Raiffeisen KAG

Bildquelle: shutterstock