Fondssparen in herausfordernden Zeiten

2022 war in vielfacher Hinsicht ein herausforderndes Jahr. Auf sozialer Ebene, politisch betrachtet, finanziell,… Und auch die Kapitalmärkte haben ein Jahr gesehen, welches glücklicherweise nur sehr, sehr selten vorkommt – Talfahrt in beinahe allen Anlageklassen. Warum wir trotzdem gelassen zurückblicken können, liegt zu einem gewichtigen Teil an einer Sache: am Fondssparen.

Fondssparen – was ist das überhaupt?

Mittels Fondssparen kannst du ganz einfach mit bereits kleinen, regelmäßigen Beiträgen – ab 50,00 Euro – in Wertpapierfonds investieren. Ein Dauerauftrag über dein Konto sorgt dafür, dass Monat für Monat um den von dir festgelegten Betrag Anteile an einem bestimmten Fonds gekauft werden. Auf diese Weise sammelst du über Jahre hinweg Anteile und dein investiertes Geld ist an den Kapitalmärkten veranlagt.

In unserem Beitrag Mit Fondssparen Wünsche verwirklichen haben wir die wichtigsten Fakten zum Fondssparen für dich zusammengestellt.

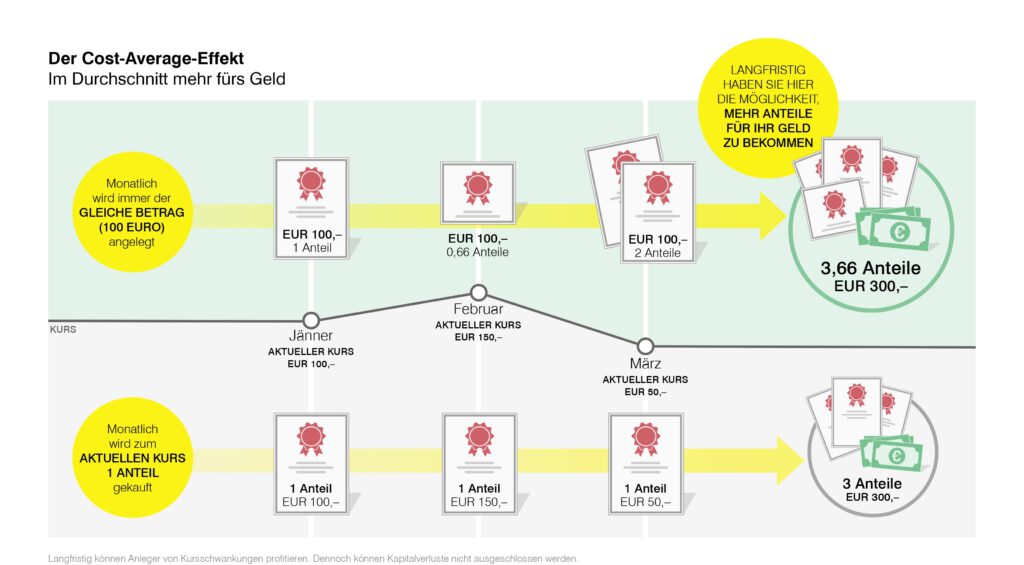

Der Cost-Average-Effekt

Warum soll in einem Jahr, in dem man sowohl auf Seiten der Aktien als auch auf Seiten der Anleihen zweistellige Performancerückgänge gesehen hat, Fondssparen ein Erfolgsrezept sein?

Der Cost-Average- oder Durchschnittskosten-Effekt ist dafür verantwortlich: Bei regelmäßigen und gleichbleibenden Veranlagungen in Fonds erwirbst du je nach Fondspreis einmal mehr und einmal weniger Anteile. Aufgrund der gleichbleibenden Zahlungen kaufst du im Zeitverlauf bei niedrigen Börsenkursen mehr Fondsanteile, bei höheren Kursen weniger Anteile.

Weil bei niedrigen Kursen mehr Fondsanteile gekauft werden, ergibt das langfristig einen günstigeren durchschnittlichen Kaufkurs, wobei Kapitalverluste allerdings nicht ausgeschlossen werden können.

Und sollten die Kapitalmärkte zu einem späteren Zeitpunkt wieder steigen, würdest du von jedem Fondsanteil mehr profitieren.

Zum Thema Cost-Average-Effekt kannst du dich in Den Durchschnittskosteneffekt nutzen weiter einlesen.

Langfristigkeit, Langfristigkeit, Langfristigkeit

Eine wesentliche Komponente beim Fondssparen ist die Langfristigkeit. Entscheidest du dich für diese Veranlagungsform, denke nicht nur an ein, zwei oder drei Jahre. Eine Veranlagungsdauer von zumindest fünf, bei Aktienfonds mindestens zehn Jahren solltest du dafür berücksichtigen:

- Können Kursschwankungen an den Kapitalmärkten umso eher ausgeglichen werden, umso länger deine Veranlagungsdauer ist.

- Umso länger dein Geld veranlagt ist, umso größer ist deine Chance den Zinseszinseffekt zu nutzen. Nachzulesen in Was Hühner mit dem Zinseszinseffekt gemeinsam haben.

Fondssparen in herausfordernden Marktphasen

Fondssparer:innen, die im Vorjahr angespart haben, haben genau das oben beschriebene Szenario geringerer Preise genutzt, um Fondsanteile günstiger zu kaufen.

Dieses „Mehr“ an Fondsanteilen birgt für Kund:innen nun die Möglichkeit, ihren Durchschnittskurs – über ihre gesamte Veranlagungsdauer betrachtet – zu senken. Und umso mehr Fondsanteile sie besitzen, umso mehr können sie im Falle von steigenden Kursen vom Zinseszinseffekt profitieren.

Wir weisen darauf hin, dass Veranlagungen in Wertpapierfonds Kursschwankungen bis hin zu möglichen Kapitalverlusten ausgesetzt sind. Weiters ist die Wertentwicklungen der Vergangenheit kein verlässlicher Indikator für die Wertentwicklung in der Zukunft. Die Märkte könnten sich künftig völlig anders entwickeln.

Mit Fondssparen kannst du dein Geld regelmäßig am Kapitalmarkt anlegen. Und gerade in herausfordernden Zeiten zeigt sich, wie sinnvoll das für deine Veranlagung ist. Möchtest du wissen, wie du die Sache angehen kannst? Hier liefern wir dir die Antworten: Fonds kaufen – wie geht das?

Dies ist eine Marketingmitteilung der Raiffeisen Kapitalanlage GmbH, Mooslackengasse 12, 1190 Wien. Stand/Erstelldatum: Jänner 2023

Ein Investmentfonds ist kein Sparbuch und unterliegt nicht der Einlagensicherung. Veranlagungen in Fonds sind mit höheren Risiken verbunden, bis hin zu Kapitalverlusten.

Raiffeisen Capital Management steht für Raiffeisen Kapitalanlage GmbH oder kurz Raiffeisen KAG

Bildquelle: Beitragsbild von Heidrun Gosch, shutterstock.com